ЦБ опубликовал аналитический материал «О развитии банковского сектора РФ в январе-августе 2019 года ( cbr.ru/Collection/Collection/File/23685/razv_bs_19_08.pdf )». Выберу пару занимательных иллюстраций.

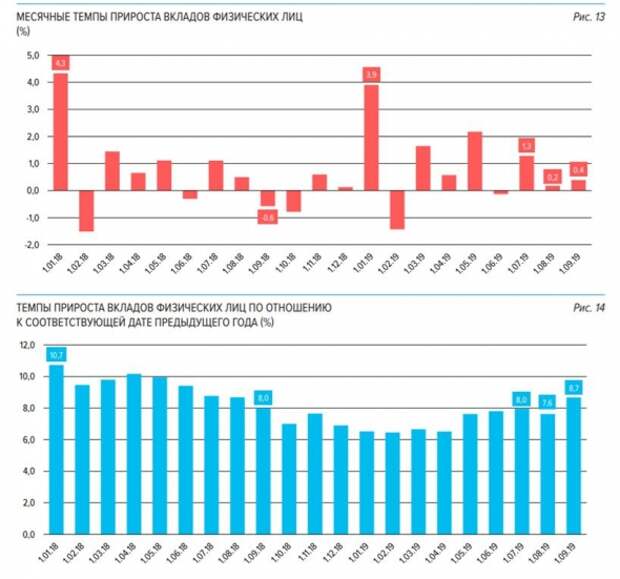

Вопреки ожиданиям скептиков (я в их числе) депозитная база продолжает расти. Совокупный размер депозитов на счетах российских банков (в рублях и валюте) на 1 сентября достиг 27,2 трлн.

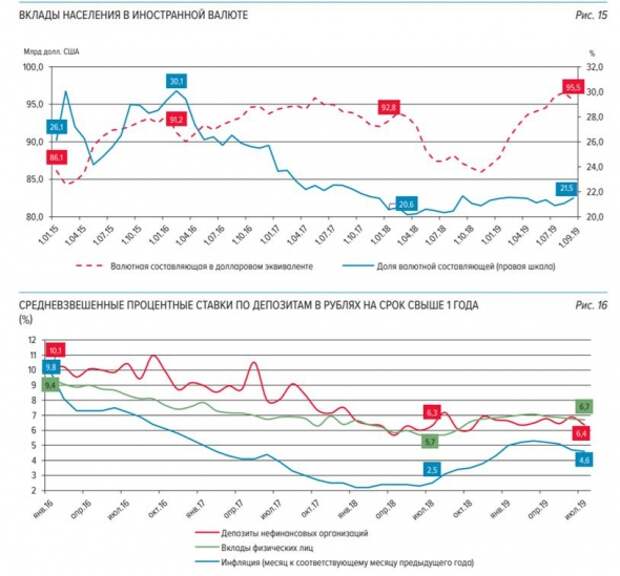

А альтернативы искать приходится. Динамика депозитных ставок вряд ли кого-то радует. Средняя депозитная ставка на 1 сентября – 6,7%. Показательно, что несмотря на некоторое ускорение инфляции в нынешнем году, повышения депозитных ставок не произошло. Зато настрой ЦБ на дальнейшее снижение ключевой ставки с легкостью уведет депозиты к уровню инфляции или ниже этого уровня. Вообще, депозитные ставки не обязаны превышать инфляцию, в отличие от кредитных. Так что 5% по рублевому депозиту в банке первой десятки – возможно, вопрос уже этого года.

Продолжаю голосовать за облигации по широкому спектру кредитного качества (игнорируя спорные истории). Облигационный рынок реагирует на удешевление денег снижением собственных доходностей, т.е. ростом цен самих бумаг. И если Вы планируете здесь и сейчас вложить деньги в банк, чтобы зафиксировать ставку на все еще приемлемом уровне, подумайте над вариантами. Покупка облигаций, мотивированная теми же ожиданиями, способна привести не только к фиксации процента, но и к росту реальной доходности вложения. Что отлично доказывают наши эксперименты в высокодоходном облигационном сегменте. Когда купонные ставки постепенно снижаются, а доходность портфеля за последние полгода, напротив, выросла с 15 до 15,5% за счет прироста цен облигационных тел.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru