Компания Мечел объединяет целый ряд промышленных предприятий, участвующих в единой технологической цепочке. Данный эмитент интересен с точки зрения анализа. С одной стороны, это рентабельный холдинг полного цикла. С другой, у компании очень непростая ситуация с долговой нагрузкой. Попробуем выделить основную информацию, которая способна помочь инвестору принять верное решение по этим бумагам.

Производственные результаты

Основная деятельность компании Мечел сосредоточена в трех сегментах: добывающем, металлургическом и энергетическом. Энергетический сектор не оказывает сколько-нибудь заметного вклада в результаты компании, поэтому можно сосредоточиться на первых двух. Помимо этого Мечел имеет свою логистическую структуру, включая 1 речной и 2 морских порта.

Надо сказать, что объемы производства не показывают положительной динамики.

В течение 2019 года компания Мечел прикладывала заметные усилия по увеличению производственных показателей. В первую очередь менеджмент добивается роста объемов добычи коксующегося угля. Серьезные надежды возлагаются на Эльгинское месторождение. В этом году компания произвела обновление горнодобывающей техники, а также запустила две новые лавы в Южном Кузбассе, серьезно увеличила объем вскрышных работ. Уже во втором полугодии 2019 года эти меры должны найти отражение в отчетности, но основной эффект придется на следующие годы.

Что касается металлургического сегмента, то здесь пока никаких прорывов ждать не приходится. Тем более, что в июле на полгода остановлена для ремонта одна из доменных печей Челябинского меткомбината. Так что, хорошо бы удержать объемы производства на уровне 2018-го.

А в целом, в металлургии компания делает ставку на универсальный рельсобалочный стан, который выпускает высокомаржинальную продукцию. Увеличение объемов по этому направлению должно оказать положительный эффект на результаты всего сегмента.Рентабельность

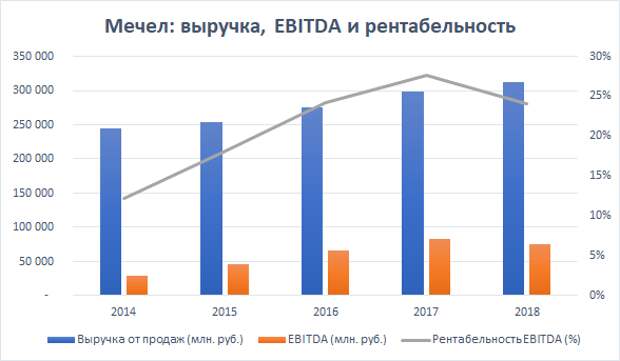

Несмотря на стагнирующие производственные результаты, выручка и EBITDA уверенно растут. Рентабельность, за исключением последнего года, тоже увеличивается.

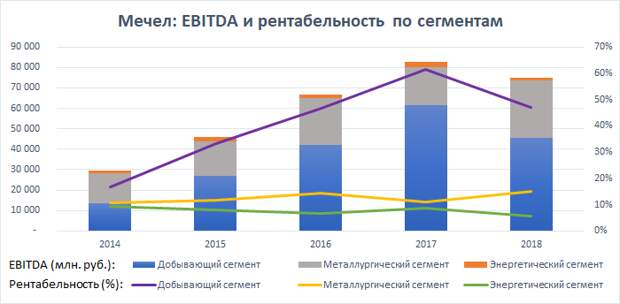

Но это, как говорится, средняя температура по больнице. Мечел — компания разнообразная, и рентабельность по сегментам сильно различается. Выручка металлургического сегмента примерно в два раза больше добывающего. А вот прибыли больше приносит как раз добывающий сегмент.

Как видим, это следствие колоссальной разницы в рентабельности сегментов. Металлургия показывает скромные 11-15% рентабельности по EBITDA, что существенно меньше, чем у других компаний черной металлургии. А вот рентабельность добывающего сегмента уже в районе 50%. И это очень хороший показатель. Понятно, почему Мечел сфокусирован именно на увеличении добычи угля. Просто это самая выгодная часть бизнеса.

Долговая нагрузка

Пожалуй, долговая нагрузка — самая большая проблема компании Мечел. В период 2004 -2012 годов, менеджмент вел очень агрессивную политику приобретения разнообразных активов. Целью было построение вертикально-интегрированного холдинга. В итоге у компании своя сырьевая база, свои транспортные мощности, широкий ассортимент конечной продукции и собственная сбытовая сеть. Но обратной стороной этого процесса был рост долга компании, ведь поглощения были сделаны на заемные средства. В какой-то момент долг стал слишком большим и компания была уже не в состоянии его обслуживать. Всерьез замаячила перспектива банкротства.

Однако Мечел смог договориться с банками-кредиторами и реструктурировать задолженность. Теперь долг большей частью рублевый, сумма чистого долга медленно, но все же снижается, а банки забирают значительную часть доходов холдинга. Но важнее то, что за счет роста доходов существенно снизился показатель «Чистый долг/EBTDA».

Но даже сейчас этот коэффициент находится в районе 6, что очень много. Более позитивная динамика присутствует в изменении финансовых расходов компании. Большую часть этой статьи отчетности составляют проценты по кредитам и займам, а также пени и штрафы за невыполнение кредитных обязательств.

Как видим, в 2014-2015 годах финансовые расходы оказывались больше, чем компания зарабатывала. Но далее ситуация стала улучшаться. С одной стороны росли доходы, а с другой — снижались выплаты по займам и кредитам. И уже в 2018 году EBITDA почти вдвое превысила сумму финансовых расходов. Одним из существенных факторов также является снижение процентных ставок в экономике. Часть кредитов Мечела выданы на условиях плавающей процентной ставки. А это значит, что ожидания дальнейшего снижения Банком России ключевой ставки также играют на стороне компании. Уже сейчас средняя ставка по долгам холдинга составляет около 7,7%, что совсем неплохо. И при существенно бОльшей рентабельности это могло бы быть даже выгодным, если бы не надо было погашать основное тело долга. А с этим как раз проблемы. Погашение основного долга в предусмотренные кредитными соглашениями сроки не выглядит реальным, и это признает и сама компания. А это значит, Мечел будет вынужден договариваться об очередной реструктуризации. Или все же продать часть активов.

К тому же, несмотря на некоторые положительные сдвиги в проблеме долговой нагрузки, давление долгов на бизнес компании остается очень высоким. В частности, необходимость обслуживать и погашать огромный долг препятствует нормальной инвестиционной активности. Мечел направляет на капитальные вложения всего около 2% от выручки. Это очень мало для горнодобывающих и металлургических предприятий. По всей видимости, именно с этим связано падение физических объемов производства. Есть опасения, что и в будущем это будет все более негативно сказываться на производственных результатах.

Дивиденды

Интересно, что при крайне тяжелом финансовом положении, Мечел умудрялся последние три года платить дивиденды! Правда только по привилегированным акциям, но все же. Причем отношение размера дивидендов к цене акций создавало очень интересную доходность.

По дивидендной политике на привилегированные акции должно выплачиваться 20% прибыли по МСФО. Однако по условиям реструктуризации задолженности Мечел пока не может выплачивать дивиденды пока коэффициент «Чистый долг/EBITDA» не станет меньше 3. Как можно увидеть на одном из графиков выше, пока этот коэффициент почти в два раза выше.

Тем не менее, банки-кредиторы разрешали выплату дивидендов по привилегированным акциям по итогам 2016-2018 годов. Но, надо понимать, что пока дивиденды по префам Мечела возможны только при одобрении банками.

Выводы

Итак, на выходе мы имеем очень противоречивую картину. С одной стороны, Мечел — рентабельная компания с выстроенной производственной цепочкой от добычи сырья до сбыта продукции. С другой — огромный долг, препятствующий развитию компании.

У этого бизнеса есть неплохие перспективы в случае благоприятной ценовой конъюнктуры на продукцию компании, прежде всего уголь. Цикл снижения процентных ставок также будет помогать компании разгружать долговое бремя. Точки роста компании — это добывающие активы, прежде всего Эльга, и универсальный рельсобалочный стан. Есть вероятность, что Мечел сможет договориться о еще одной реструктуризации долга, а EBITDA будет расти и дальше. При реализации такого позитивного сценария соотношение чистый долг/EBITDA может продолжить снижение. А это, в свою очередь, может привести к значительному росту стоимости акций Мечела. Поэтому эти бумаги могут быть интересными для небольшой доли стоимостного портфеля.

Но нужно помнить, что и риски тоже высоки. Возможно, Мечел все же будет вынужден продать какие-то из своих активов для погашения части долга. Серьезные угрозы связаны с возможным падением цен на уголь и сталь вследствие рецессии мировой экономики. И нельзя забывать, что судьба компании все еще зависит от кредиторов и их тактики в отношении возврата своих денег.

Ну, что, кто готов рискнуть?

По материалам статьи "Мечел: стоит ли игра свеч?" на сайте "Инвестиции в независимость".