В декабре я написал большой текст почему я покупаю трежерис.

Главная мысль — главный драйвер ставок на долгосрочные облигации — изменение роста экономика и инфляции.

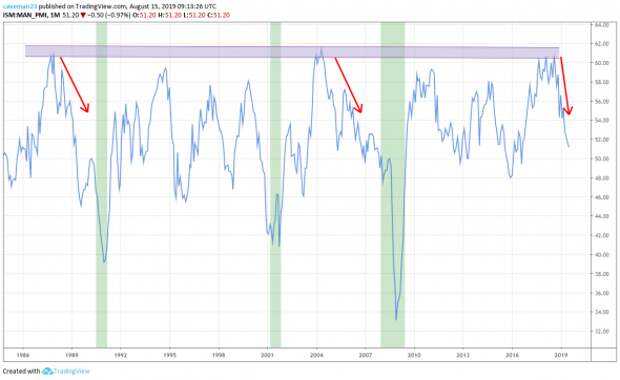

Пик цикла пришёлся на август 2018:

Поэтому акции с того времени вернули около 0%, а «скучные» облигации, в виде TLT вернули больше 20% без учёта дивидендов:

Я ожидаю, что в конченом счёте все ставки в США достигнут 0%, а замедление экономики продолжится до конца этого года.

Мой следующий большой трейд это увеличение крутизны кривой доходности(steepener).

Возьмём самую распиаренную часть кривой доходности — 10 летние минус 2 летние. Каждый раз, когда кривая уходит ниже нуля, через какое-то время она резко летит вверх. Не нужно быть гением, чтобы увидеть это :)

СМИ вдруг все заговорили о самом надёжном индикаторе рецессии — доходность 10-летних облигаций стала меньше 2-летних. Конечно же, это не самый надежный индикатор. Гораздо лучшим индикатор будет резкое увеличение крутизны кривой. Это можно увидеть на графике сверху.

Как обычному инвестору можно поучаствовать в steepener? Идея взята из интервью Michael Lebowitz.

Через ипотечные REIT. Суть их бизнеса проста: занять под краткосрочную ставку, использовать плечо, купить ипотечные бумаги, захеджироваться.

Чем круче кривая доходности — тем больше денег они делают. График акции NLY и кривой доходности:

NLY и AGNC — самые крупные REIT, которые покупают гарантированные государством ипотечные бумаги: Fannie Mae, Freddie Mac, Ginnie Mae. Так что можно не бояться, что они обанкротятся.

А пока ждёте steepener можно наслаждаться дивидендами в 11% годовых, которые выплачиваются каждый месяц.